Die Grundsteuererklärung fragt viele Daten ab. Wo Eigentümer diese finden plus Informationen und Links zu Webseiten, die beim Ausfüllen helfen.

Die Umsetzung der Grundsteuerreform erfordert neue Grundsteuerwerte. Zur Ermittlung der neuen, individuellen Werte müssen Eigentümer bis Ende Januar 2023 die „Erklärung zur Feststellung der Grundsteuerwerte“ – kurz Grundsteuererklärung – abgeben. Auf Grundlage der Erklärung berechnen die Behörden dann einen der entscheidenden Faktoren für die neue Grundsteuer, die ab 2025 gilt.

Grundsteuererklärung 2022

Verpflichtet zur Grundsteuererklärung 2022 sind alle Besitzer von Eigentumswohnungen, Häusern, Grundstücken (auch unbebauten), Erbpachtnehmer sowie Eigentümer von land- und forstwirtschaftlichen Betrieben. Für jedes Immobilien-Objekt ist eine gesonderte Erklärung erforderlich.

Nicht in allen Bundesländern gelten die gleichen Berechnungsmodelle für die Grundsteuer. Das bedeutet: Abhängig vom Standort der Immobilie müssen Eigentümer in der Grundsteuererklärung unterschiedliche Daten eingeben. Je nach Bundesland sind das Daten zu Grundstücks- und Gebäudefläche, Bodenrichtwert, Wohnfläche, Mieten, Baujahr oder Lage.

Eigentümer sollen die Grundsteuererklärung 2022 digital über das Steuerportal ELSTER abgeben. Eine Abgabe der Erklärung auf Papierformular ist regulär nur in Hamburg und Bayern möglich. In den anderen Bundesländern müssen Eigentümer dafür einen Antrag auf Härtefallregelung stellen.

Übersicht: Grundsteuererklärung richtig ausfüllen

ab 4,99 €/Monat

Wir helfen dir in ein sorgenfreies Vermieterleben: mit Vermieter+ von SmartMiete hast du uneingeschränkten Zugriff auf viele hilfreiche und zeitsparende Funktionen und Dienste rund ums Vermieten.

- Mietverträge mit digitaler Unterschrift oder PDF

- Einfache Vorbereitung der Nebenkostenabrechnung

- Mietpreisermittlung mithilfe der Mietpreis-Analyse

- Übergabeprotokolle mit Bildern und Text

- Zahlreiche Vorlagen und Musterbriefe

- Anlage V für die Steuererklärung vorbereiten

- Und vieles mehr …

Grundsteuererklärung Fristen & Stichtag

Die Abgabefrist für die Grundsteuererklärung 2022 läuft seit dem 01. Juli 2022 und endet am 31. Januar 2023.

Im Oktober 2022 hatten sich die Finanzminister der Länder und des Bundes auf eine bundesweite Verlängerung der Frist zur Abgabe der Grundsteuer-Feststellungserklärung vom erst festgesetzten 31. Oktober 2022 auf den 31. Januar 2023 geeinigt. Vertreter von Eigentümer- und Steuerberaterverbänden sowie der Immobilienwirtschaft hatten dies zuletzt immer eindringlicher gefordert.

Stichtag

Bundeseinheitlich gilt als Stichtag für die Daten der 1. Januar 2022. Das bedeutet: Alle Angaben geben den Stand am 01. 01. 2022 wieder.

Informationsschreiben zur Grundsteuererklärung nicht erhalten

Die Aufforderung zur Abgabe der Erklärung erfolgte im Frühling 2022 durch öffentliche Bekanntmachungen in den Medien und im Internet. In manchen Bundesländern verschickten die Finanzämter zudem entsprechende Merkblätter und Informationsschreiben zur Grundsteuererklärung an grundsteuerpflichtige Immobilieneigentümer. Aber Achtung: Das ist keineswegs überall der Fall. Beispielsweise versenden die Berliner Finanzämter keine Einzelaufforderungen. Die Abgabepflicht und -frist gelten trotzdem!

Grundsteuererklärung bei ELSTER

Die Grundsteuererklärung soll digital abgegeben werden. Das betreffende Online-Formular „Feststellung des Grundsteuerwerts“ ist auf dem bundesweiten Steuerportal ELSTER erreichbar. Wer noch nicht bei ELSTER registriert ist, braucht zuerst einen Zugang. Das etwas aufwendige Registrierungs-Prozedere kann allerdings eine Weile dauern, da Zugangsdaten per Post zugestellt werden. Ein Faltblatt des Steuerportals erklärt, wie sich neue Nutzer registrieren:

Ausfüllhilfe Grundsteuererklärung für ELSTER

Das Ausfüllen des ELSTER-Formulars „Feststellung des Grundsteuerwerts“ ist naturgemäß kein Kinderspiel. Das Steuerportal selbst bietet Nutzern eine Ausfüllhilfe für das Formular zur Grundsteuererklärung als PDF an, das zumindest eine erste Hilfe ist. Hier können Nutzer es kostenlos herunterladen:

Auch sehr hilfreich: Die Finanzverwaltung von Nordrhein-Westfalen hat für das Ausfüllen des ELSTER-Formulars zur Grundsteuererklärung ein Video mit Klickanleitung erstellt (s.u.). Zusätzlich gibt es das Video-Skript zusammengefasst zur Schritt-für-Schritt Ausfüllhilfe. Hier können Nutzer das PDF kostenlos herunterladen:

Grundsteuererklärung bei ELSTER ausfüllen: Video mit Klickanleitung

Die Finanzverwaltung Nordrhein-Westfalen hat ein Video mit Klickanleitung erstellt, das den Prozess ausführlich und verständlich erklärt.

Grundsteuererklärung: Alternative zu Elster

Um das komplizierte ELSTER-Verfahren für die Grundsteuererklärung zu umgehen, haben Eigentümer zwei Möglichkeiten:

- Im Bundesmodell (gilt in elf Bundesländern) können Privateigentümer eine vereinfachte Form der digitalen Abgabe über einen gesonderten Service des Bundesfinanzministeriums nutzen (s.u.)

- In Härtefallen dürfen Eigentümer die Erklärung auf einem Papierformular machen.

Grundsteuererklärung auf Papierformular

In Bayern und Hamburg kann die Grundsteuererklärung auch mittels gedrucktem Papierformular eingereicht werden. In den anderen Bundesländern ist dies nur in Härtefällen möglich, etwa bei nicht vorhandenem Computer oder fehlendem Internetzugang.

- Mehr dazu: Grundsteuererklärung ohne ELSTER abgeben

- Mehr zur Härtefall-Regelung: Grundsteuererklärung Härtefall Antrag richtig formulieren

Bundesmodell in elf Bundesländern

Berlin, Brandenburg, Bremen, Mecklenburg-Vorpommern, Nordrhein-Westfalen, Rheinland-Pfalz, Sachsen, Sachsen-Anhalt, Schleswig-Holstein, Saarland, Thüringen

In diesen elf Bundesländern gilt das Bundesmodell für die Ermittlung der Immobilienwerte. Als Grundlage werden Bodenrichtwert, Mietpreise sowie Baujahr und Gebäudeart abgefragt.

Grundsteuererklärung für Privateigentum

Nur im Bundesmodell können private Eigentümer für die Grundsteuererklärung alternativ zu ELSTER eine einfachere Form wählen. Der Online-Service des Bundesfinanzministeriums „grundsteuererklaerung-fuer-privateigentum.de“ ist auf Standardfälle von Privatbesitzern von Eigentumswohnungen, Ein- und Zweifamilienhäusern und unbebauten Grundstücken zugeschnitten. Die Daten werden von der Webseite direkt über die offizielle ELSTER-Schnittstelle an die Finanzverwaltung übermittelt. Für die Nutzung des Services brauchen Eigentümer KEIN ELSTER-Konto.

Miete berechnen für Selbstnutzer

Beim Bundesmodell müssen Eigentümer in der Grundsteuererklärung die Nettokaltmiete angeben. Stichtag für die Miethöhe ist der 01.01.2022. Selbstnutzer von Immobilien müssen einen fiktiven Wert nach den Vorgaben des Bewertungsgesetzes für Immobilien ermitteln.

- Die Vorgaben dazu finden sich im Bewertungsgesetz (BewG) in der Anlage zur Ermittlung des Rohertrags.

Informationsseiten der Bundesländer

Genaue und aktuelle Informationen zur Grundsteuererklärung nach Bundesmodell finden Immobilien-Besitzer auf den Grundsteuer-Informationsseiten Seiten der Bundesländer:

- Berlin Grundsteuer

- Brandenburg Grundsteuer

- Bremen Grundsteuerreform

- Mecklenburg-Vorpommern Grundsteuerreform

- Nordrhein-Westfalen Grundsteuerreform

- Rheinland-Pfalz Grundsteuer

- Sachsen Grundsteuer

- Sachsen-Anhalt Grundsteuer

- Schleswig-Holstein Grundsteuerreform

- Saarland Grundsteuerreform

- Thüringen Grundsteuer

Flächen-Lage-Modell in Hamburg, Hessen, Niedersachsen

Hamburg, Hessen und Niedersachsen haben sich für das das Flächen-Lage-Modell entschieden. Zur Berechnung der Grundsteuer werden in der Grundsteuererklärung die Flächen von Grundstück und Gebäude sowie die Fläche des Wohnraums abgefragt. Auch die Lage der Immobilie fließt zur Berechnung der Steuer ein.

Detaillierte Informationen und Erklärungen finden Eigentümer auf den Informationsseiten der Bundesländer:

Flächenmodell in Bayern

Für die Grundsteuererklärung in Bayern gilt ein reines Flächenmodell ohne Berücksichtigung der Lage. Ausführliche Informationen dazu auf der Webseite des Landesamts für Steuern:

Bodenwertmodell in Baden-Württemberg

In Baden-Württemberg wird die Höhe der Grundsteuer anhand des Bodenwertmodells ermittelt. Dafür werden in der Grundsteuerklärung die Grundstücksfläche und der Bodenrichtwert angegeben. Mehr dazu auf der

Daten finden für Grundsteuererklärung

Wo Eigentümer die benötigten Daten für die Grundsteuererklärung finden:

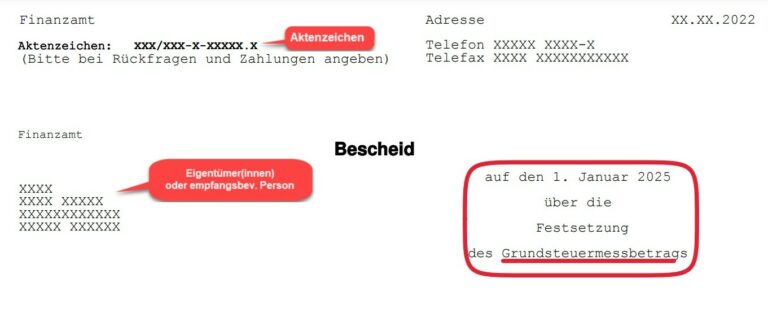

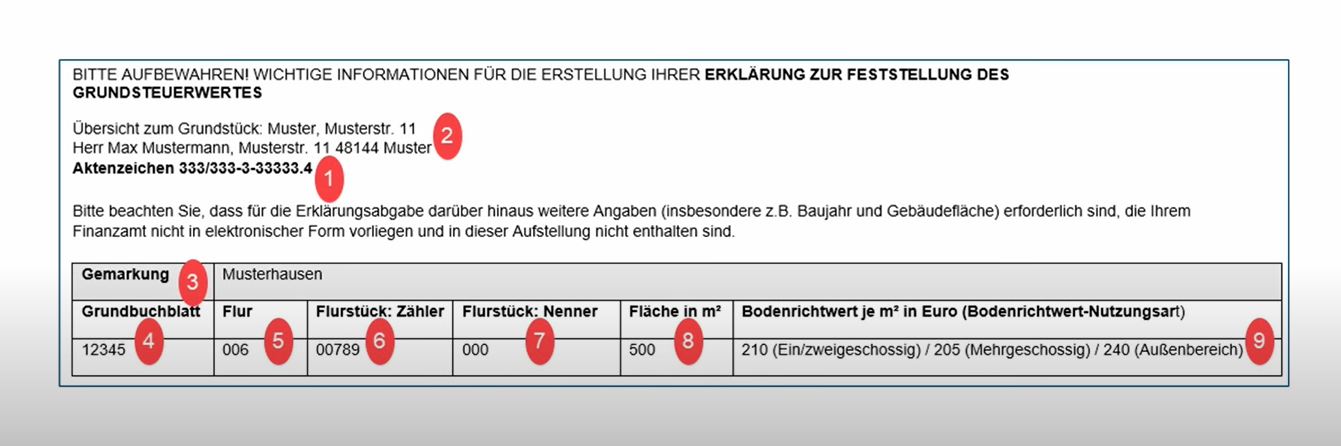

Aktenzeichen und/oder Steuernummer der Immobilie

1 Die Steuernummer der Immobilie ist auf dem Informationsschreiben zur Grundsteuererklärung genannt. Sie kann sonst auch aus früheren Grundsteuerbescheiden übernommen werden.

Adresse des Grundstücks, Name des Eigentümers

2 Die Angaben stehen im Informationsschreiben vom Finanzamt oder bspw. auch in der letzten Steuererklärung.

Flurnummer, Grundbuchblatt, Gemarkung

3, 4, 5, 6 Flurnummer, Grundbuchblatt und Gemarkung stehen im Grundbuchauszug, genauso wie die Besitzverhältnisse. Meistens ist ein entsprechendes Dokument Teil des Kaufvertrages. Ansonsten können Eigentümer es für die Grundsteuererklärung beim Grundbuchamt oder beim Amtsgericht abfragen. Allerdings wird dafür eine Gebühr erhoben.

Grundstücksfläche, Wohnfläche, Baujahr

8 Diese Daten stehen im Kauf- oder Notarvertrag und in den Bauunterlagen. Liegt kein amtliches Dokument über die Abmessungen der Immobilie vor, müssen Eigentümer die Daten selbst berechnen. Bei der Wohnflächenberechnung gelten die Vorgaben der Wohnflächenverordnung WoFlV, beispielsweise für Dachschrägen, Balkone oder Terrassen.

Mehr dazu:

Bodenrichtwert

9 Der Bodenrichtwert gibt den Durchschnittswert von Grundstücken einer Gemeinde wieder und ist für Finanzämter zugänglich. Wenn Eigentümer den Bodenrichtwert selbst ermitteln wollen, nutzen sie dafür das Geodaten-Portal des betreffenden Bundeslandes in dem sich die Immobilie befindet. (Hinweis: Die Werte aus dem BORIS-System für Deutschland unter www.bodenrichtwerte-boris.de sind laut Mitteilung auf der Webseite nicht für die Grundsteuererklärung verwendbar.) Mehr dazu:

Geodaten Portale der Bundesländer

- Bayern Daten zum Grundstück: BayernAtlas

- Berlin Daten zum Bodenrichtwert: BORIS-Portal / Daten zum Grundstück: Geoportal (FIS Broker)

- Brandenburg Daten zum Grundstück: Geoviewer Brandenburg

- Bremen Daten zum Grundstück: Flurstücksviewer Bremen / Daten zum Bodenrichtwert: Immobilienmarkt Niedersachsen

- Hamburg Daten zum Grundstück: Geoportal Hamburg

- Hessen Daten zum Grundstück: Geodaten Hessen

- Mecklenburg-Vorpommern Daten zum Grundstück: Grundsteuerdaten Mecklenburg-Vorpommern

- Niedersachsen Daten zum Grundstück: Grundsteuer-Viewer

- Nordrhein-Westfalen Daten zum Grundstück: Grundsteuerportal (Geodatenportal)

- Rheinland-Pfalz Daten zum Bodenrichtwert: Geo Basis Viewer

- Saarland Daten zum Grundstück: Grundsteuerviewer Saarland

- Sachsen Daten zu Grundstück und Bodenrichtwert: Grundsteuerportal Sachsen

- Sachsen-Anhalt Daten zum Grundstück: Grundsteuer-Viewer Sachsen-Anhalt

- Schleswig-Holstein Daten zum Grundstück: Grundsteuerportal Schleswig-Holstein

- Thüringen Daten zum Grundstück: Grundsteuer-Viewer Thüringen

Grundsteuerklärung Wohneigentum/Eigentumswohnung

Eine erheblicher Anteil der Grundsteuererklärungen entfällt auf Besitzer von Eigentumswohnungen. Wie sie das Formular bei ELSTER richtig ausfüllen erklärt detailliert dieser Artikel:

Fotouploads, Checklisten, digitale Unterschriften – mit dem Wohnungsübergabeprotokoll von SmartMiete kannst du den Zustand der Wohnung präzise dokumentieren. Optimiert für Smartphone und Tablet.

Grundsteuererklärung: Was kostet ein Steuerberater?

Eigentümer können die Grundsteuererklärung von einem Steuerberater ausfüllen lassen. Das minimiert den Aufwand natürlich und die Fehlerquote dürfte bei einem Experten auch niedriger sein. Allerdings kostet das Geld. Steuerberater berechnen die Gebühren anhand der Steuerberatervergütungsverordnung (StBVV) sowie dem Wert des Grundstücks. Z. B. fallen bei einem Grundstückswert von 500.000 Euro zwischen 1500 und 3000 Euro Steuerberatergebühr an.

Grundsteuererklärung nicht abgeben

Wer die Grundsteuererklärung nicht abgeben will oder dies mit erheblicher Verspätung tut, wird vom Finanzamt belangt. Kommt der Steuerpflichtige seiner Erklärungspflicht gar nicht oder nicht fristgerecht nach, wird er vom Finanzamt zuerst angemahnt, dann setzt das Finanzamt einen Verspätungszuschlag fest. Auch bewusst falsch gemachte Angaben können teuer werden, denn sie könnten als Steuerhinterziehung gewertet werden. Wer trotz allem keine Erklärung abgibt, muss mit einer deutlich höheren Grundsteuer rechnen. Denn bei Nicht-Abgabe schätzt das zuständige Finanzamt den Wert für die Berechnung der Steuer. Und dies ist erfahrungsgemäß nicht vorteilhaft für den Steuerpflichtigen. Mehr dazu:

Fristverlängerung über 31.01.23 hinaus beantragen

Die Frist für die rechtzeitige Abgabe der Grundsteuererklärung läuft am 31. Januar 2023 aus. Wer die Erklärung aus gewichtigen, persönlichen Gründen bis zu diesem Datum nicht schafft, kann es mit einem Antrag auf Fristverlängerung versuchen. Rechtlich geregelt ist das nicht, die Entscheidung darüber hängt vom Beamten im Finanzamt ab. Mehr dazu:

Grundsteuererklärung und Zensus 2022

Die Grundsteuererklärung und die Gebäude- und Wohnungszählung im Rahmen des Zensus 2022 haben nichts miteinander zu tun. Weil der Zensus wegen der Corona-Pandemie verspätet stattfindet, fallen beide Erklärungspflichten zusammen. Aus Datenschutzgründen werden die Befragungen nicht kombiniert. Mehr dazu:

Telefon-Hotlines finden

Für Fragen steht Eigentümern in den meisten Bundesländern eine Telefon-Hotline zur Grundsteuerreform zur Verfügung. Entweder gibt es eine einheitliche Hotline für das ganze Bundesland. Oder die lokalen Finanzämter geben telefonisch Auskunft. Telefonnummern findet man am schnellsten durch eine Internetsuche mit den Worten Grundsteuerreform Hotline [Name des Bundeslandes] oder [Name der Gemeinde]

Die Telefonnummer und Anschrift des zuständigen Finanzamts findet man auch in der bundesweiten

Wie geht es nach der Abgabe weiter?

Nach Abgabe der Grundsteuererklärung errechnet das Finanzamt den neuen Grundsteuerwert der Immobilie und stellt einen Grundsteuerwertbescheid und einen Grundsteuermessbescheid mit dem neuen Grundsteuermessbetrag aus. Spätestens im Sommer 2024 sollen alle Eigentümer den Bescheid erhalten haben. Da der Bescheid maßgeblich die Höhe der Grundsteuer bestimmt, sollten Steuerpflichtige den Bescheid genau prüfen. Finden sie darin Fehler können sie kostenlos Einspruch gegen den Grundsteuerwertbescheid einlegen. Die Gemeinden legen dann ihre neuen Hebesätze fest und stellen zum 01. Januar 2025 die neuen Grundsteuerbescheide aus.

Neue Grundsteuer ab 2025 fällig

Die Grundsteuer wird immer zum 01. Januar des Jahres erhoben. Die aktuellen Grundsteuerbeträge bleiben noch bis Ende Dezember 2024 unverändert. Ab dem 01. Januar 2025 erfolgt dann die Berechnung auf Grundlage der Grundsteuererklärung und des neuen Rechts. Immobilien-Eigentümer erfahren also erst in rund zwei Jahren, was die Reform für sie bedeutet.

Mehr hilfreiche Links:

- Allgemeine Fragen beantwortet das FAQ zur Grundsteuer vom Bundesfinanzministerium

- Individuelle Fragen kann man dem Steuerchatbot zur Grundsteuer von den Finanzverwaltungen der Länder und des Bundes stellen

- Wie man sich bei ELSTER registriert und die Erklärung Schritt für Schritt bearbeitet, erklärt anschaulich dieser Artikel beim MDR

- Informationen zu Grundsteuerreform und Grundsteuererklärung bietet auch die Seite www.grundsteuerreform.de